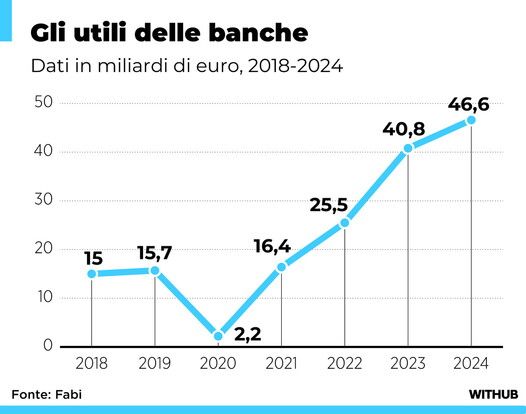

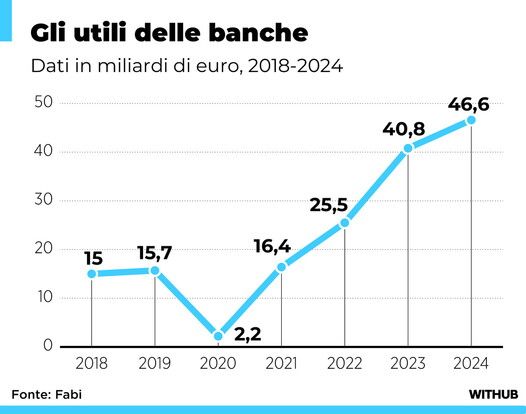

Gli utili delle banche italiane

© Withub

© Withub

I tassi d'interesse alti hanno fatto la differenza, mentre i risparmiatori hanno visto aumentare poco o nulla gli interessi sui conti correnti

© Istockphoto

Il 2024 segna un anno storico per le banche italiane, che chiudono i bilanci con utili netti complessivi pari a 46,6 miliardi di euro. Un risultato che rappresenta il massimo mai raggiunto dal settore e che conferma una tendenza di crescita iniziata dopo il crollo pandemico del 2020.

© Withub

© Withub

I dati elaborati dalla FABI (Federazione Autonoma Bancari Italiani) raccontano una storia di resilienza e crescita esplosiva. Nel 2018 e 2019 gli utili si attestavano intorno ai 15 miliardi di euro. Poi è arrivato il 2020, anno della pandemia, che ha fatto crollare i profitti a soli 2,2 miliardi. Ma già nel 2021 c'è stata una forte ripresa con 16,4 miliardi, seguita da una crescita vertiginosa: 25,5 miliardi nel 2022, 40,8 miliardi nel 2023 e infine il record del 2024 con 46,6 miliardi di euro.

I due colossi del credito italiano hanno guidato questa performance straordinaria. UniCredit ha chiuso il 2024 con un utile netto consolidato di 9,7 miliardi di euro, mentre Intesa Sanpaolo si è fermata a 8,7 miliardi. Considerando le prime cinque banche italiane (Intesa Sanpaolo, UniCredit, Banco BPM, BPER e MPS), l'utile aggregato raggiunge i 23,6 miliardi di euro, circa la metà del totale dell'intero sistema bancario nazionale.

Ma come fanno le banche a generare questi profitti record? Le entrate provengono principalmente da due voci: il margine di interesse e il margine di commissioni.

Il margine di interesse è la fonte più tradizionale ed è legato all'attività di intermediazione creditizia. In pratica, le banche guadagnano sulla differenza tra gli interessi che incassano quando prestano denaro (mutui, finanziamenti, prestiti alle imprese) e quelli che pagano ai clienti sui depositi. L'impennata degli utili nel 2023 e 2024 è dovuta proprio all'aumento dei tassi d'interesse deciso dalla Banca Centrale Europea: le banche hanno aumentato rapidamente il costo del denaro prestato, mentre hanno incrementato molto più lentamente la remunerazione sui conti correnti dei risparmiatori.

Il margine di commissioni, invece, deriva dai servizi finanziari accessori: gestione del risparmio, fondi comuni d'investimento, polizze assicurative, bonifici, carte di credito e canoni per la tenuta dei conti correnti. Questa voce è considerata più stabile nel tempo rispetto al margine di interesse.

I guadagni record delle banche hanno tre principali finanziatori. Il primo gruppo è costituito da famiglie e imprese che hanno mutui e finanziamenti: con l'aumento dei tassi, chi ha un mutuo a tasso variabile ha visto lievitare le rate, trasferendo così maggiori risorse agli istituti di credito. Il secondo gruppo sono i depositanti, che contribuiscono in modo indiretto: le banche hanno infatti beneficiato di una forbice favorevole, aumentando poco o nulla gli interessi sui conti correnti mentre incassavano molto di più sui prestiti erogati. Infine, ci sono i clienti che investono attraverso la propria banca in fondi comuni o prodotti assicurativi, pagando commissioni di gestione e collocamento che alimentano il margine di commissioni degli istituti.

La performance straordinaria del settore bancario italiano nel 2024 è dunque il risultato di un contesto macroeconomico favorevole, con tassi d'interesse elevati che hanno massimizzato i profitti sull'intermediazione creditizia, unito alla capacità consolidata di generare ricavi stabili attraverso i servizi finanziari.