Decreto Salva Banche, ecco che cosa sono le obbligazioni subordinate

Titoli ad alto rischio e a maggior rendimento, sono però azzerabili se la banca emittente fallisce. Ma molti piccoli risparmiatori non lo sapevano

© ansa

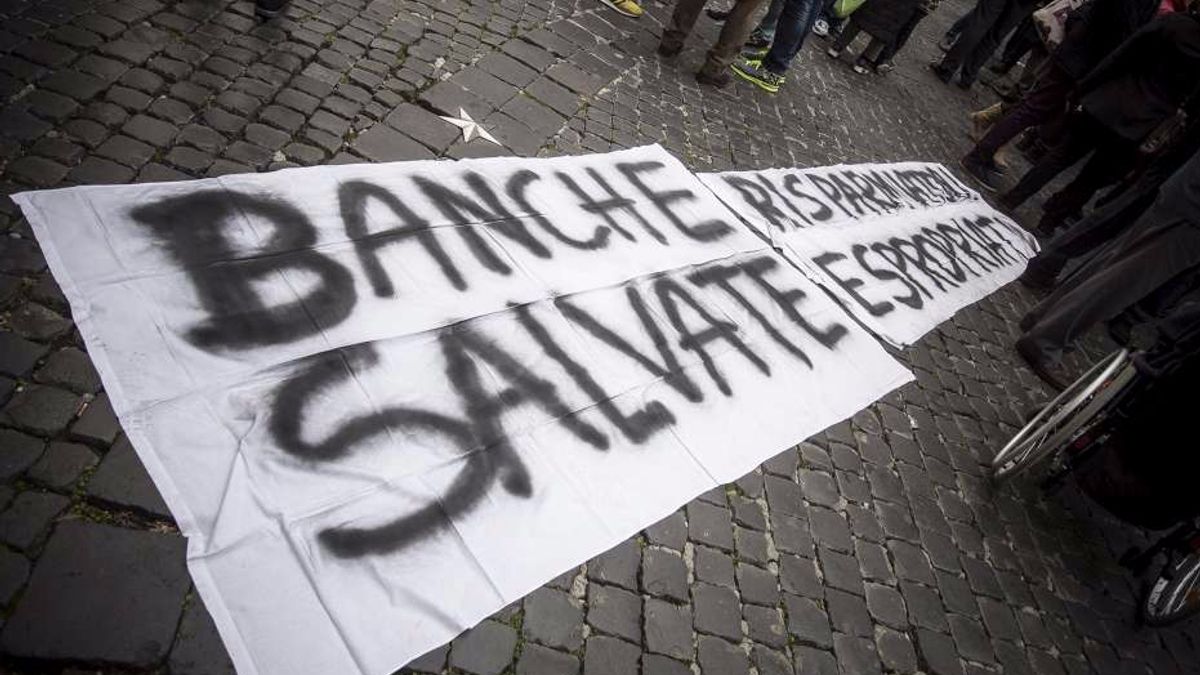

Mentre continuano le proteste delle vittime del cosiddetto "decreto Salva Banche", gli analisti della società indipendente Consultique hanno calcolato che le obbligazioni subordinate in circolazione in Italia - quelle potenzialmente azzerabili in caso di fallimento dell'emittente - valgono 60 miliardi di euro. Ma che cosa sono le obbligazioni subordinate e perché hanno creato tanti problemi ai correntisti?

Partiamo dall'inizio: l'obbligazione è un titolo di credito che dà all'investitore (ossia all'obbligazionista) il diritto a ricevere a scadenze predefinite il rimborso del capitale sottoscritto e una remunerazione a titolo d'interesse, la cedola. Può essere emessa da Stati, enti pubblici, organismi sovranazionali, banche o altre società. Alcuni tipi di obbligazione possono essere convertiti - in termini e modalità prefissate - in azioni della società emittente o di altre società. A seconda del tipo di rischio e del rendimento che è lecito attendersi, banche e società possono emettere diversi tipi di obbligazioni.

Si parla di obbligazioni garantite, o covered bond, quando, in caso di insolvenza dell'emittente, i diritti degli obbligazionisti sono i primi ad essere soddisfatti, grazie ad una serie di attività poste a garanzia. In pratica, seppure con una disciplina che varia da Paese a Paese, è attivo un doppio livello di protezione: quello costituito dal portafoglio delle attività e quello consistente nell'obbligo di rimborso da parte dell'emittente. Questi titoli di credito possono essere rilasciati da società con profili di rischio molto basso e al tempo stesso elevata liquidità.

Con il termine "obbligazioni subordinate" si indicano invece quei titoli il cui rimborso, in caso di liquidazione o fallimento dell'emittente, avviene successivamente a quello dei creditori ordinari. Si tratta di titoli con rischio più elevato rispetto a quello delle obbligazioni ordinarie e caratterizzate pertanto da maggior rendimento. Anche in caso di andamento normale dell'attività della banca, comunque, quando i bond arrivano a scadenza, il loro rimborso è subordinato ad autorizzazione da parte di Bankitalia. Non sono considerati strumenti di debito tradizionale, insomma, ma rappresentano, di fatto, un'alternativa al più costoso collocamento di azioni: e proprio come azioni, se la banca è insolvente o fallisce, questi strumenti possono essere azzerati e perdono il loro valore, com'è successo a Banca Marche, Banca Popolare dell'Etruria, CariFerrara e Carichieti.

Il vice ministro dell'Economia Enrico Morando ha spiegato di essere consapevole che la natura delle obbligazioni subordinate poteva non essere nota a tutti gli investitori, ragione per cui è al vaglio una misura per tutelare i risparmiatori offrendo loro una compensazione: un rimborso parziale che in nessun caso, comunque, arriverà a coprire per intero le cifre "bruciate" nel salvataggio delle banche.